Tööandjatel, kelle töötajad töötavad graafiku alusel, tuleb üle vaadata töötajate töö- ja puhkeaja nõuete arvestus. Jälgida tuleb kahte põhimõtet – igapäevane puhkeaeg ja iganädalane puhkeaeg. Igapäevast puhkeaega peab töötajale 24-tunnise ajavahemiku jooksul jääma vähemalt 11 tundi.

Iganädalane puhkeaeg tähendab, et töötaja peab nädalas saama puhata tavalise tööaja arvestuse korral vähemalt 48 tundi järjest või summeeritud tööaja arvestuse (töötamine graafiku alusel) korral vähemalt 36 tundi järjest.

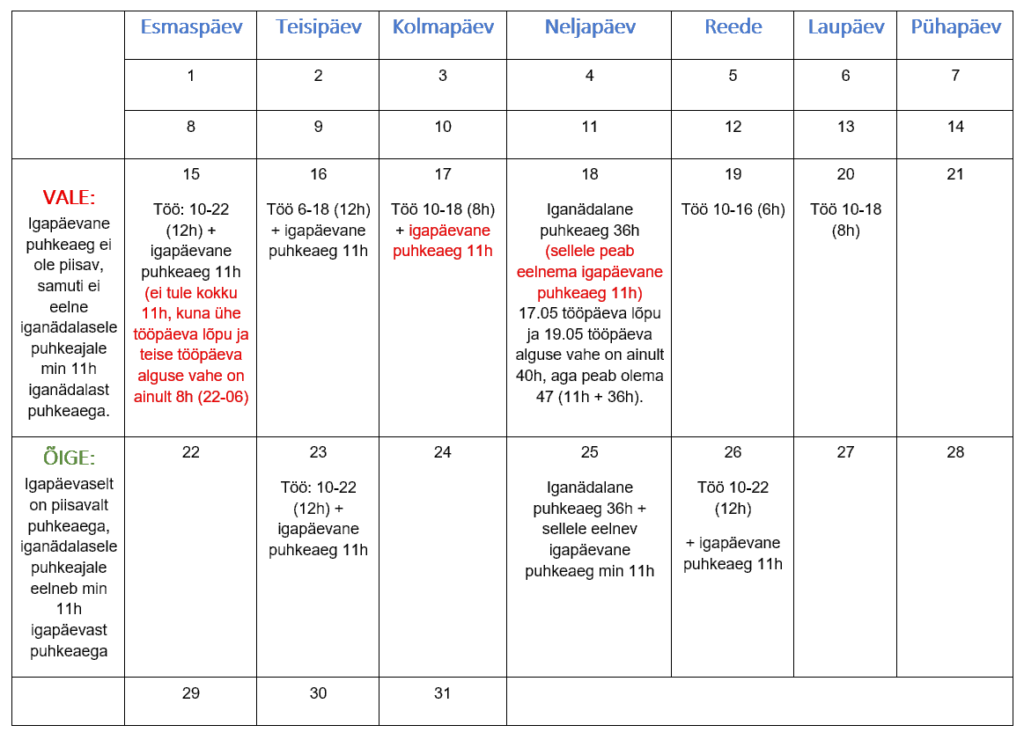

Seni on olnud graafikuga töötaval töötajal kord seitsme päeva jooksul 36-tunnise iganädalast puhkeaega ilma, et sellele eelneks igapäevane puhkeaeg 11 tundi. Nüüd tuleb töötajale vähemalt kord seitsme päeva jooksul tagada järjestikku nii igapäevane kui ka iganädalane puhkeaeg: 11 tundi + 36 tundi = kokku 47 tundi. Töötundide arv kuus seejuures jääb samaks.

Töö- ja puhkeaja nõuete alast järelevalvet teostades hakkab tööinspektsioon uuest tõlgendusest lähtuma alates 1. jaanuarist 2024. a. Tööinspektsioon kontrollib igapäevase puhkeaja ja iganädalase puhkeaja nõuetest kinnipidamist üldkontrolli käigus ja eraldi järelevalvet ei tee.

Näide: varem lõpetas graafikuga töötaja tööpäeva teisipäeval kell 22.00 ja talle anti iganädalast puhkeaega, siis võis töötaja alustada uut tööpäeva neljapäeva hommikul kell 10 (ehk 36 tunni möödudes). Nüüd peab sellele eelnema ka igapäevane puhkeaeg, seega töötaja saaks alustada tööpäeva kõige varasemalt neljapäeval kell 21 (ehk 47 tunni möödudes).

Loe lähemalt siit: https://rmp.geenius.ee/toooigus/too-ja-puhkeaeg/graafikuga-tootavate-inimeste-too-ja-puhkeaja-arvestuses-muutus-siseriikliku-oiguse-tolgendus/